cetateanul.net DNA. Cum a fost prejudiciat statul cu 600 de milioane de lei de către grupul de firme Murfatlar

cetateanul.net: DNA. Cum a fost prejudiciat statul cu 600 de milioane de lei de către grupul de firme Murfatlar

21 Oct, 2016 12:39

21 Oct, 2016 12:39

21 Oct, 2016 12:39

ZIUA de Constanta

5824

Marime text

5824

Marime text

5824

Marime text

5824

Marime text

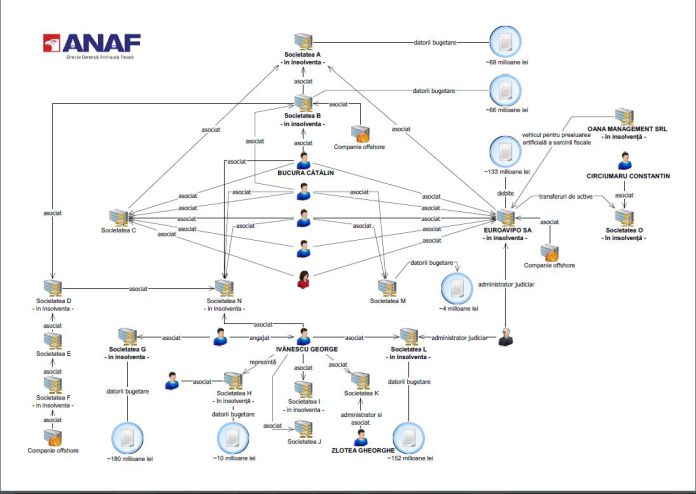

În perioada 2010-2014, societățile comerciale S.C. Principal Company S.A., S.C. Euroavipo S.A., S.C. Murfatlar România S.A. și S.C. Bartenders Distilleries S.R.L., deținute sau controlate de George Ivănescu, Cătălin Bucura, Emanuel Corneliu Dobronăuțeanu, Ion Șrban Dobronăuțeanu, Nicolae Marcel Mermeze, Gheorghe Zlotea, au produs un prejudiciu total de 597.218.168,76 lei (aproximativ 132 milioane de euro) bugetului general consolidat prin sustragerea de la plata obligațiilor fiscale, în condițiile în care funcționarii publici din cadrul autorităților fiscale și vamale competente fie nu au îndeplinit actele la care erau obligați în virtutea atribuțiilor de serviciu, fie au îndeplinit asemenea acte în mod defectuos.

În perioada 2010-2014, societățile comerciale S.C. Principal Company S.A., S.C. Euroavipo S.A., S.C. Murfatlar România S.A. și S.C. Bartenders Distilleries S.R.L., deținute sau controlate de George Ivănescu, Cătălin Bucura, Emanuel Corneliu Dobronăuțeanu, Ion Șrban Dobronăuțeanu, Nicolae Marcel Mermeze, Gheorghe Zlotea, au produs un prejudiciu total de 597.218.168,76 lei (aproximativ 132 milioane de euro) bugetului general consolidat prin sustragerea de la plata obligațiilor fiscale, în condițiile în care funcționarii publici din cadrul autorităților fiscale și vamale competente fie nu au îndeplinit actele la care erau obligați în virtutea atribuțiilor de serviciu, fie au îndeplinit asemenea acte în mod defectuos.Cauzele producerii acestui prejudiciu, identificate în speță, sunt:

– autorizarea antrepozitelor fiscale de producție alcool și băuturi alcoolice deținute de societăți (la Ploiești, jud. Prahova, la Poșta Câlnău jud. Buzău și la Murfatlar jud. Constanța), cu încălcarea dispozițiilor legale;

– sustragerea de la plata taxei pe valoarea adăugată, a accizelor și a altor obligații fiscale prin înregistrarea unor operațiuni fictive, care au mărit taxa deductibilă;

– îngăduința funcționarilor publici cu atribuții de serviciu în materie care nu au îndeplinit actele la care erau obligați și nu au dispus măsurile prevăzute de lege pentru a opri activitatea antrepozitelor, deși societățile au înregistrat lună de lună obligații fiscale restante, iar cuantumul acestora a crescut constant.

Operațiuni fictive

Astfel, în cazul antrepozitelor fiscale de producție de la Ploiești, Poșta Câlnău și Murfatlar, Comisia pentru autorizarea operatorilor de produse supuse accizelor armonizate a încălcat legea în procedura de autorizare, prin adoptarea unor soluții de admitere a cererilor în alte condiții decât cele deja stabilite în propria practică. Astfel, Comisia a admis cererile fie în scopul de a eluda dispozițiile art. 184 din Codul fiscal în vigoare la acel moment, fie în temeiul unor documentații incomplete pentru a nu fi nevoită să constate că solicitantul nu îndeplinește condițiile de autorizare întrucât solicitantul avea obligații fiscale restante.

Societățile comerciale Euroavipo S.A., Murfatlar România S.A. și Bartenders Distilleries S.R.L. s-au sustras de la plata obligațiilor fiscale prin înregistrarea unor operațiuni fictive care au avut ca scop mărirea cuantumului taxei pe valoarea adăugată deductibile astfel încât societățile să nu plătească obligații fiscale la bugetul general consolidat, inclusiv taxa pe valoarea adăugată, pe care ar fi avut-o de plătit în lipsa operațiunilor nereale.

În temeiul deconturilor de TVA cu opțiune de rambursare, societățile menționate au susținut ulterior că au o creanță asupra bugetului general consolidat, astfel că împotriva lor nu pot fi luate măsurile prevăzute de lege pentru a le obliga să plătească obligațiile fiscal restante.

Euroavipo, producătorul de alcool

În perioada 2012-2014, S.C. Euroavipo S.A. a angajat achiziţii pe relaţia cu furnizorii S.C. Global Engineering S.R.L., S.C. Visteria Industries S.R.L., S.C. Hansa Distribution S.R.L. şi S.C. Oana Management S.R.L., în paralel cu tranzacţiile reale derulate sub acoperirea autorizaţiei de antrepozit fiscal.

Conform înscrisurilor depuse la dosar, toate tranzacţiile fictive de pe cele patru relaţii menționate mai sus au fost derulate după modelul facturi de avans – neefectuarea de plăți sau livrări de mărfuri – stornare la intervale de timp diferte (luni sau ani).

Murfatlar, perla grupului

După același model, S.C. Murfatlar Romania S.A. a încheiat contracte de achiziții de materii prime și materiale cu S.C. Fermele Murfatlar S.R.L. și S.C. Compania de Supraveghere IG S.R.L., cu același scop, de a se sustrage de la îndeplinirea obligațiilor fiscale reprezentând în special taxa pe valoarea adăugată și accize.

Astfel, cele două societăți comerciale au înregistrat în contabilitate facturi emise de pretinși furnizori în scopul de a majora artificial taxa pe valoarea adăugată deductibilă, astfel încât, printr-o eventuală compensare ori rambursare, această sumă să poată acoperi celelalte obligații fiscale pe care societățile le înregistrează ca urmare a desfășurării activității de producție a băuturilor alcoolice.

În perioada septembrie 2012-iunie 2014, S.C. Euroavipo S.A. a înregistrat de la furnizării săi S.C. Global Engineering S.R.L., S.C. Visteria Industries S.R.L., S.C. Hansa Distribution S.R.L., S.C. Oana Management S.R.L. facturi de avans în valoare de 1.858.666.060,62 lei (aproximativ 400 de milioane de euro), plus TVA de 388.959.854 lei (aproximativ 86 milioane de euro).

400 de milioane de euro, plăți în avans

Menționăm că suma de 1.858.666.060,62 lei (aproximativ 400 de milioane de euro), totalul care rezultă din facturile emise de furnizorii artificiali ai S.C. Euroavipo S.A., este atât de mare încât ar putea fi comparată cu ratele de capital pe care România le-a plătit Fondului Monetar Internațional în perioada 2012 – 2015 ori cu împrumutul contractat de România de la Banca Internaţională pentru Reconstrucţie şi Dezvoltare în 2011.

Astfel, conform datelor publicate de Ministerul Finanțelor Publice, ratele de capital pentru împrumutul FMI au fost de 125,4 milioane de euro în 2012, 956,8 milioane de euro în 2013, 989,7 milioane de euro în 2014 și 169,5 milioane de euro în 2015 (O.U.G. nr. 99/2009 privind ratificarea Aranjamentului stand-by dintre România şi Fondul Monetar Internaţional, convenit prin Scrisoarea de intenţie transmisă de autorităţile române, semnată la Bucureşti la 24 aprilie 2009, şi prin Decizia Consiliului director al Fondului Monetar Internaţional din 4 mai 2009, precum şi a Scrisorii suplimentare de intenţie, semnată de autorităţile române la data de 8 septembrie 2009 şi aprobată prin Decizia Consiliului director al Fondului Monetar Internaţional din 21 septembrie 2009, publicată în M. Of., Partea I, nr. 66/26.01.2012, și Legea nr. 68/2012 pentru ratificarea Acordului de împrumut «Proiectul privind modernizarea sistemului de asistenţă socială» dintre România şi Banca Internaţională pentru Reconstrucţie şi Dezvoltare, semnat la Bucureşti la 8 iulie 2011, publicată în M. Of. Partea I nr. 279 din 26 aprilie 2012).

Scopul pentru care S.C. Euroavipo S.A. a înregistrat facturile de avans în contabilitate a fost, pe de o parte, sustragerea de la plata taxei pe valoarea adăugată și de la plata altor obligații fiscal restante, în special accize, iar, pe de altă parte, obținerea unor sume de bani de la bugetul general consolidat.

Deși la momentul intrării în insolvență (aprilie 2012), S.C. Euroavipo S.A. nu înregistra, aparent, obligații restante către bugetul general consolidat, la data de 31.08.2014, conform adresei nr. 3140/11.09.2014 a AFP Buzău, S.C. Euroavipo S.A. figura cu obligaţii totale de plată la bugetul general consolidat, acumulate în intervalul de timp post deschiderii procedurii de insolvenţă, de 162.825.923 lei (aproximativ 36 milioane de euro), din care:

– Accize: 99.417.714 lei;

– Alte obligaţii la bugetul general consolidat: 35.655.241 lei;

– Obligaţii stabilite în vamă: 27.752.968 lei

Obligaţiile stabilite în vamă de 27.752.968 lei constau, conform certificatului de atestare fiscală nr. 27859/28.07.2014, în taxe vamale (2.200.597 lei), accize în vamă (19.532.480 lei), amenzi (60.000 lei) şi TVA (5.959.891 lei).

În aceeași perioadă, S.C. Murfatlar România S.A. a înregistrat în contabilitate facturi emise de furnizorii artificiali S.C. Fermele Murfatlar S.R.L. și S.C. Compania de Supraveghere IG S.R.L. pentru o sumă totală de 1.702.851.601 lei (aproximativ 370 milioane de euro), din care 288.939.019 lei (aproximativ 65 milioane de euro) TVA.

Scopul pentru care S.C. Murfatlar România S.A. a înregistrat facturile de avans în contabilitate a fost, ca și în cazul S.C. Euroavipo S.A., pe de o parte, sustragerea de la plata taxei pe valoarea adăugată și de la plata altor obligații fiscale restante, în special accize, iar, pe de altă parte, obținerea unor sume de bani de la bugetul general consolidat.

La momentul deschiderii procedurii insolvenței, S.C. Murfatlar România S.A. nu avea în mod aparent datorii către bugetul general consolidat.

Susținem că aparent nu avea datorii, pentru că, potrivit declarațiilor depuse de societate, aceasta nu avea obligații fiscale restante în luna martie 2012. Așa cum vom arăta, inspecțiile fiscale effectuate ulterior deschiderii procedurii insolvenței a arătat că societatea avea obligații fiscale provenite în principal din modul de calcul a taxei pe valoarea adăugată.

La data de 07.10.2014, S.C. Murfatlar România S.A. avea obligații restante la bugetul general consolidat în sumă de 90.180.097 lei, conform adresei nr. 8154/07.10.2014 a AJFP Constanţa, datoriile fiind acumulate în intervalul 2012 – septembrie 2014.

În perioada octombrie 2014 – mai 2015, S.C. Bartenders Distilleries S.R.L. a acumulat obligații restante la bugetul general consolidat. În același timp, societatea a încheiat 3 contracte prin care a dobândit artificial un drept de deducere a taxei pe valoarea adăugată, ceea ce i-a permis să formuleze cereri de rambursare/compensare și să invoce un pretins drept de creanță asupra bugetului general consolidat, astfel încât să evite luarea măsurilor de oprire a activității prin suspendarea sau revocarea autorizaţiei e antrepozit fiscal, fără însă să plătească obligațiile fiscale pe care le-a declarat.

Prin intermediul unor contracte din octombrie 2014, noiembrie 2014 şi aprilie 2015, S.C. Bartenders Distilleries S.R.L. a achiziţionat avansuri conform contract de la S.C. Oana Management S.R.L., în valoare totală de 566.333.717 lei, plus TVA de 135.920.092,08 lei, iar, prin intermediul calificării unui transfer de active ca livrare de bunuri, a achiziționat bunuri în valoare de 31.333.734 lei, plus TVA de 7.520.096 lei (contractul a fost încheiat cu S.C. Euroavipo S.A.)

Consecinţa fiscală a constituit-o dobândirea unui drept de deducere anticipat al TVA în sumă totală de 143.440.188,08 lei (135.920.092,08 lei +7.520.096 lei), cu încălcarea dispoziţiilor art. 145 alin. 2 din Legea nr. 571/2003.

Toate cele trei societăți comerciale au solicitat deschiderea procedurii reorganizării judiciare și au susținut că, împotriva unei societăți aflate în insolvență, nu pot fi luate măsuri care să o constrângă să plătească obligațiile fiscale restante.

Funcționarii publici din cadrul autorităților fiscale și vamale competente au acceptat aceste explicații, deși practica lor anterioară, chiar în cazul aceluiași grup de societăți, a fost diferită.

Existența unor cereri de rambursare/compensare a TVA și insolvența societăților comerciale Euroavipo S.A. și Murfatlar România S.A. au fost acceptate de funcționarii publici, prin crearea intenționată a unei confuzii între textele legale aplicabile și prin schimbarea practicii pe care au aplicat-o înainte de 2012.

Astfel, deschiderea procedurii insolvenței are efectele prevăzute de legea specială, în cazul de față Legea nr. 85/2006, în vigoare la datele la care cele două proceduri (Euroavipo S.A. și Murfatlar România S.A.) au fost deschise.

Efectele relevante în speță sunt plata creanțelor născute după data deschiderii procedurii, în perioada de observaţie sau în procedura reorganizării judiciare, conform documentelor din care rezultă, nefiind necesară înscrierea la masa credală, suspendarea de drept a tuturor acţiunilor judiciare, extrajudiciare sau măsurilor de executare silită pentru realizarea creanţelor asupra debitorului sau bunurilor sale, cu excepţia acţiunilor exercitate în cadrul unui proces penal și interdicția de a adăuga creanțelor născute anterior datei deschiderii procedurii vreo dobândă, majorare sau penalitate de orice fel ori cheltuială, numită generic accesorii.

Niciunul dintre efectele de mai sus nu permit societății aflate în insolvență să încalce legea și nu împiedică autoritățile fiscal și/sau vamale să acționeze pentru a opri încălcarea dispozițiilor legale prin suspendarea autorizațiilor de antrepozit fiscal până la plata accizelor ori prin revocarea autorizației de antrepozit fiscal pentru că societatea înregistrează obligații fiscale restante de mai mult de 60 de zile.

În ceea ce privește efectul cererii de rambursare/compensare a TVA, art. 116 din Codul de procedură fiscală în vigoare la data faptelor nu stabilește altă regulă decât aceea de drept comun, din civil: pot fi compensate creanțele care sunt deopotrivă certe, lichide și exigibile.

În cazul cererilor de rambursare/compensare de TVA, caracterul cert și caracterul exigibil al creanței contribuabilului asupra statului nu se poate stabili decât după soluționarea cererii de rambursare/compensare și emiterea deciziei.

Pentru că în cazul contribuabililor aflați în insolvență, riscul fiscal este mare, inspecția fiscală necesară pentru soluționarea decontului TVA se efectuează înainte de a fi emisă decizia de rambursare/compensare.

Situația unui contribuabil cu risc fiscal mare, care se află între momentul depunerii decontului TVA cu opțiune de rambursare și momentul în care decizia a fost deja emisă este reflectată în certificatul de atestare fiscală. Astfel, existența decontului și existența deciziei sunt menționate la rubrici diferite.

De asemenea, în cazul obligațiilor fiscale restante care îi revin unui contribuabil aflat în insolvență, practica autorităților fiscale și vamale a fost clar stabilită, raportat la stadiul procedurii reorganizării judiciare. Astfel, numai creanța bugetară anterioară deschiderii procedurii, înscrisă în tabelul creanțelor, care ulterior face obiectul planului de reorganizare, nu poate fi considerate restantă. Dacă obligațiile fiscale s-au născut în cursul procedurii, trebuie plătite conform documentelor din care rezultă, pot devein restante, iar imposibilitatea societății de a-și plăti datoriile curente poate duce la intrarea în faliment.

Toate aceste elemente: regulile stabilite de art. 116 din Codul de procedură fiscală, aplicarea dispozițiilor Legii nr. 85/2006 și aplicarea dispozițiilor Legii nr. 571/2003 în vigoare la data faptelor au fost cunoscute de funcționarii publici cu atribuții în materie.

Modul de operare specific societăților comerciale din cadrul grupului Euroavipo, care presupune organizarea unor circuite pentru mărfuri de la producător la beneficiarul final separate de circuitul financiar de la beneficiarul final la producător, astfel încât antrepozitul fiscal de producție să se sustragă de la plata obligațiilor fiscale și, eventual, să intre în insolvență cu același scop, este o circumstanță care a favorizat producerea prejudiciului.

Șase persoane fizice, și anume Ivănescu George, Bucura Cătălin, Dobronăuțeanu Emanuel Corneliu, Dobronăuțeanu Ion Șerban, Mermeze Nicolae Marcel, Zlotea Gheorghe, au înființat societățile comerciale implicate în activitatea infracțională și și-au împărțit funcțiile de management astfel încât administrarea activității complexe a grupului să fie realizată mai ușor.

Cele trei societăți comerciale prin intermediul cărora a fost săvârșită infracțiunea de evaziune fiscală (Euroavipo S.A., Murfatlar România S.A. și Bartenders Distilleries S.R.L.) au fost ajutate de alte societăți comerciale, controlate direct sau prin personae interpuse, de Ivănescu George, Bucura Cătălin, Dobronăuțeanu Emanuel Corneliu, Dobronăuțeanu Ion Șerban, Mermeze Nicolae Marcel, Zlotea Gheorghe.

Fiecare dintre cele șase persoane este un administrator de fapt cu atribuții pe un anumit domeniu de activitate în raport cu fiecare societate comercială utilizată în activitatea de evaziune fiscală. Deși în actele societăților apar uneori alte persoane ca reprezentanți, așa cum vom arăta, aceste persoane sunt doar interpose de cei șase pentru a da o aparență de legalitate operațiunilor.

Astfel, din probele administrate rezultă că Ivănescu George are rolul de coordonator al activităților de producție de băuturi alcoolice și de comercializare. De asemenea, în situații importante, ca, de exemplu, cele care țin de autorizarea antrepozitelor, reprezintă societățile singur sau alternativ cu Bucura Cătălin.

Până la condamnarea pentru săvârșirea infracțiunii prevăzute de art. 6 din Legea nr. 241/2005, Bucura Cătălin a avut calitatea de reprezentant legal al unora dintre societățile comerciale implicate în activitatea infracțională, în calitate de administrator sau de administrator special.

Dobronăuțeanu Emanuel Corneliu și Dobronăuțeanu Ion Șerban s-au ocupat de mărcile înregistrate necesare societății, de imaginea produselor, de comercializarea acestora în afara României și de aprovizionarea cu materii prime din import.

Mermeze Nicolae Marcel s-a ocupat de organizarea și operaționalizarea circuitelor financiare prin intermediul cărora sumele de bani obținute din evaziune fiscală au fost însușite de persoanele implicate în activitatea infracțională.

Rolul lui Zlotea Gheorghe a fost acela de a reprezenta unele societăți din cadrul grupului în operațiunile de comercializare a produselor sau de aprovizionare cu materii prime și de a asigura circuite pentru mărfuri și pentru bani astfel încât antrepozitele fiscale să nu plătească taxe și impozite către bugetul general consolidat.

Trebuie subliniat că în activitatea antrepozitelor fiscale de producție de băuturi alcoolice Euroavipo S.A, Murfatlar România S.A. și Bartenders Distilleries S.R.L., peste activitatea economică reală de aprovizionare cu materii prime și materiale necesare procesului de producție, producția propriu zisă și comercializarea produselor, se suprapune activitatea infracțională care constituie obiectul acestui dosar, care constă în operațiuni fictive evidențiate în contabilitatea antrepozitelor fiscale cu scopul de a evita ca acestea să plătească obligațiile fiscale aferente activității economice reale, în special taxa pe valoarea adăugată și accizele pentru băuturi alcoolice.

Operațiunile fictive de aprovizionare cu materii prime și material sunt dublate de crearea unor circuite financiare care să asigure disimularea originii banilor și sustragerea sumelor de bani de la urmărire și, în același timp, să asigure făptuitorilor produsul infracțiunii.

Din analiza probelor administrate în cauză rezultă că antrepozitele fiscale au activitate de producție de băuturi alcoolice, livrează produsele unor intermediari care, la rândul lor le distribuie pe piață, așadar există un circuit real al produselor accizabile de la producător la consumatorul final.

Cu toate acestea, sumele de bani obținute din comercializarea băuturilor alcoolice nu au un circuit corespunzător, în sens invers, care să plece de la consumatorul final și să se termine la antrepozitul fiscal de producție și să-i dea acestuia din urmă posibilitatea de a plăti obligațiile fiscale către stat, în special taxa pe valoarea adăugată și acciza. Menționăm că taxa pe valoarea adăugată și acciza sunt plătite de beneficiarul final al produselor, fiind cuprinse în prețul final, astfel încât într-o activitate comercială onestă, vor fi plătite de producătorul de produse accizabile din sumele încasate ca preț al produselor livrate.

Utilizarea unor intermediari pentru activitatea de distribuție a produselor este o activitate legală atât timp rețeaua de distribuție nu este utilizată pentru sustragerea de la plata obligațiilor fiscale restante și pentru a facilita dobândirea banilor care provin din infracțiuni.

Trebuie subliniat că produsele accizabile care rezultă din activitatea desfășurată într-un antrepozit fiscal de producție nu pot fi vândute sub prețul de producție. Ca urmare, teoretic, chiar legea fiscale stabilește o regulă aptă să protejeze într-o oarecare măsură antrepozitul care funcționează legal de o eventuală incapacitate de a-și plăti datoriile.

În cazul S.C. Euroavipo S.A., S.C. Murfatlar România S.A. și S.C.Bartenders Distillerie S.R.L., prin alte operațiuni fictive (șiruri de cesiuni de creanță ori cesiuni de mărci, de exemplu), antrepozitele fiscale au fost eliminate din circuitul financiar, iar sumele de bani au fost retrase prin utilizarea altor societăți comerciale, destinația finală a banilor, în cea mai mare parte, fiind persoanele fizice Ivănescu George, Bucura Cătălin, Dobronăuțeanu Emanuel Corneliu, Dobronăuțeanu Ion Șerban, Mermeze Nicolae Marcel și Zlotea Gheorghe, direct sau indirect, prin intermediul membrilor de familie sau altor persoane apropiate acestora.

Ca urmare, atât modul în care este organizată activitatea de distribuire a băuturilor alcoolice, cât și modul în care este organizat circuitul financiar pentru sumele obținute din comercializarea băuturilor alcoolice, favorizează sustragerea antrepozitelor fiscale de producție de la plata obligațiilor fiscal datorate bugetului general consolidat și dobândirea, deținerea sau folosirea bunurilor care provin din infracțiuni.

Din probele administrate rezultă că, pentru comercializarea băuturilor alcoolice produse de S.C. Euroavipo S.A. și S.C. Murfatlar România S.A., pe circuitul mărfurilor de la producător la consumatorul final au fost interpuse societățile comerciale Gemarco Industry S.R.L., Global Aqua Invest S.R.L., Hansa Distribution S.R.L. și Bartenders Distilleries S.R.L., care au preluat marfa de la producători și au predat-o societății comerciale AFI Total Distribution S.R.L. La rândul ei, aceasta din urmă a comercializat-o fie direct către mari comercianți en-detail, fie către alți distribuitori.

Precizăm că S.C. Bartenders Distilleries S.R.L. a funcționat atât ca intermediar pentru livrarea produselor din celelalte două antrepozite, cât și ca producător autorizat în cadrul propriului antrepozit fiscal de producție.

În sens invers, sumele de bani plătite de consumatorii finali parcurg același circuit, până la Gemarco Industry S.R.L., Global Aqua Invest S.R.L., Hansa Distribution S.R.L. sau Bartenders Distilleries S.R.L. De la aceste societăți comerciale, sumele de bani nu mai ajung la producătorii S.C. Euroavipo S.A. și S.C. Murfatlar România S.A., ci, prin intermediul operațiunilor fictive deja analizate în referire la infracțiunile prevăzute de Legea nr. 241/2005, la care se adaugă alte operațiuni fictive, sumele de bani sunt retrase sau utilizate în alte scopuri. În același timp, furnizorii reali ai antrepozitelor fiscal de producție sunt plătiți fie direct de societățile comerciale interpuse pe circuitul de distribuție a produselor accizabile, fie de alte societăți comerciale din grup.

Prin acest mod de organizare a activității s-a realizat în mod intenționat intrarea în insolvență a societăților comerciale autorizate ca antrepozite fiscale de producție. Astfel, antrepozitele fiscale produc băuturi alcoolice pe care le livrează, sunt încărcate cu obligații fiscale datorate bugetului general consolidat, nu primesc echivalentul în bani al produselor livrate și intră în insolvență.

Inclusiv intrarea in insolvență este o operațiune fictivă subsumată scopului de a sustrage antrepozitul fiscal de producție de la plata obligațiilor fiscale datorate bugetului general consolidat, pentru că starea de insolvență a societăților comerciale autorizate ca antrepozite fiscale de producție este indusă artificial, prin încărcarea acestora cu datorii către alte societăți comerciale din cadrul grupului și prin eliminarea posibilității de a obține vreo sumă de bani din vânzarea produselor.

Scopul insolvenței este acela de a evita orice acțiune de executare silită împotriva antrepozitelor fiscale pentru recuperarea datoriilor constând în obligații fiscale restante.

În cursul procedurii insolvenței intervin celelalte operațiuni fictive, analizate în prezentul dosar, care, cu îngăduința funcționarilor publici din cadrul autorităților fiscale și vamale, ajută antrepozitele fiscale să evite plata datoriilor curente către bugetul general consolidat.

Text + foto: cetateanul.net

Urmareste-ne pe Grupul de Whatsapp

Comentarii

Fondul Documentar Dobrogea de ieri și de azi

Fondul Documentar Dobrogea de ieri și de azi