Emisiunea de obligatiuni lansata de BCR a fost subscrisa integral

Emisiunea de obligatiuni lansata de BCR a fost subscrisa integral 698

Marime text

698

Marime text

Emisiunea are o valoare totala de 75 de miliarde de lei si o scadenta de 3 ani * "Incheierea cu succes a celei mai mari emisiuni de obligatiuni corporative realizate pana acum in Romania, de catre BCR Leasing, marcheaza trecerea la un nou stadiu al evolutiei pietei locale de capital, prin consolidarea si maturizarea sectiunii de instrumente financiare cu venit fix, respectiv cea de obligatiuni", a declarat presedintele BCR Securities, Simona Constantinescu * Pretul de vanzare al uneia a fost de un milion de lei, fiind emise 75.000 de obligatiuni nominative * In continuarea acestei actiuni, BCR Leasing urmeaza sa faca demersurile pentru tranzactionarea obligatiunilor la Bursa de Valori Bucuresti

La inceputul acestei luni, mai exact din data de 8 martie, Banca Comerciala a Romaniei Leasing a lansat cea mai mare emisiune de obligatiuni corporative realizata pana acum in Romania. Desi emisiunea de obligatiuni a avut ca termen limita data de 26 martie, la mijlocul saptamanii trecute banca a anuntat ca aceasta a fost subscrisa integral, oferta incheindu-se in termenul prevazut initial. Conform bancii, emisiunea are o valoare totala de 75 de miliarde de lei si o scadenta de 3 ani. In ceea ce priveste modul de desfasurare a subscrierii, emisiunea de obligatiuni a fost intermediata de catre BCR Securities si garantata de BCR Asigurari, in timp ce grupul de distributie a fost Banca Comerciala Romana. Referitor la aceasta actiune, presedintele BCR Securities, Simona Constantinescu, a declarat ca "incheierea cu succes a celei mai mari emisiuni de obligatiuni corporative realizate pana acum in Romania, de catre BCR Leasing, marcheaza trecerea la un nou stadiu al evolutiei pietei locale de capital, prin consolidarea si maturizarea sectiunii de instrumente financiare cu venit fix, respectiv cea de obligatiuni". In completare, aceeasi sursa a mai precizat ca, "astfel, se ofera investitorilor o alternativa de plasament pentru portofoliul propriu, iar pe de alta parte, confirma forta grupului BCR si pozitia de lider pe aceasta piata". In ceea ce priveste obligatiunile, pretul de vanzare al uneia a fost de un milion de lei, fiind emise 75.000 de obligatiuni nominative. Rata dobanzii este fixa, de 6%/an in euro, platibila semestrial in lei, si va fi indexata la cursul ROL/EUR. "Aceasta emisiune de obligatiuni a creat un standard pentru actorii pietei financiar-bancare, un model de referinta pentru obligatiunile corporative, atat in ceea ce priveste structura, maturitatea si atractivitatea, dar si ca mod de distribuire", a declarat Dan Bunea, directorul Directiei Piete de Capital din cadrul BCR. In continuarea acestei actiuni, BCR Leasing urmeaza sa faca demersurile pentru tranzactionarea obligatiunilor la Bursa de Valori Bucuresti, in timp ce fondurile obtinute vor fi utilizate pentru marirea si diversificarea surselor de finantare. Conform unitatii bancare, BCR Leasing a incheiat, in anul 2003, peste 5100 de contracte de finantare, dublu fata de anul 2002. Valoarea totala a contractelor incheiate anul trecut a fost de aproximativ 87 milioane de euro, cu peste 50% mai mult decat valoarea realizata in 2002. BCR Leasing a inregistrat la 31 decembrie 2003 un profit brut de 153,5 miliarde de lei, in crestere de peste trei ori fata de 2002, cand a realizat 52,5 miliarde de lei. Profitul net este de 116,9 miliarde de lei, fata de 39,7 miliarde de lei in 2002. Cresterea de profit este urmarea unei sporiri substantiale a cifrei de afaceri, care a crescut de la 628,8 miliarde de lei, in 2002, la 1645,5 miliarde de lei, in 2003.Urmareste-ne pe Grupul de Whatsapp

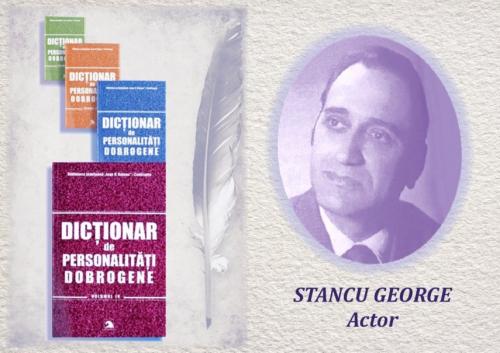

Fondul Documentar Dobrogea de ieri și de azi

Fondul Documentar Dobrogea de ieri și de azi

_thumb2.jpg)